投資組合多元化:購買黃金作爲投資保險

投資組合多元化對于投資有沒有實質的意義?而購買黃金在多元化投資組合中又有什麽作用呢?

根據曆史數據顯示,黃金作爲“投資保險”,可以有效平滑您的投資風險和回報。當你的股票,債券或房地産價值大幅下跌時,黃金將會是一個簡單工具,減少您的總損失。

在研究黃金在資産配置中的作用時,你會發現黃金在資産配置中一次又一次的實現自己對衝投資風險的能力。黃金也會在股市長期疲軟的時期中積極的推動投資回報。

與所有其他的保險一樣,黃金作爲投資保險也需要花費一定的成本。但是試想一下,當人們的房子沒有著火的情況下,他們同樣需要支付相應的房屋保險費用來保證自己的住房受保。

如果投資者在過去的40年或20年間持有黃金,這個投資風險保險的“保險費用”一直是以相對較低的。

如果想要回避這個成本,投資者就需要在其他資産下跌前,黃金價格上漲前購買,這樣黃金價格上漲的回報率將會減少甚至減免持有黃金作爲投資保險的成本。

低買高賣是所有投資的獲利途徑,但是投資者一般很難預測投資市場中的變化,不管是短期市場還是長期市場。也許只有當股票市場大跌的時候,你才會賣出手裏的股票。可是這樣的話,投資者可能就會不可避免的受到市場變化的損害。

只有在您的儲蓄和投資中擁有一系列不同的資産種類,才可以降低這種金融市場的不確定性風險。這種投資方式被稱爲投資多樣化。簡單的來說,就是將資金分別投資到不同的資産中,而不是將所有資金全部投資到一個資産類別中。

如果沒有將投資多樣化,那麽當一個投資類別崩潰的時候,你可能會失去一切。

在今天有許多金融顧問都是使用一個簡單的投資模型,60%的股票加40%的債券。爲了保持合理分配,他們會建議你經常重新平衡自己的投資産品組合,一般來說是一年一次。

在調整股票和債券的比例時,一般是會將有強勁收益的産品出售,然後購買下跌最多的産品。否則,由于你之前的投資産品因爲出現不同的上漲或下跌,多樣化投資組合就會出現改變,你的保險也將會被削弱,。

也有許多投資顧問會建議你不要購買黃金。因爲不像股票和債券,黃金不會給帶來任何的收入。黃金在金融投資方面是一個“堅硬的資産”- 這也意味著你必須等待黃金價格上漲才能爲你帶來收益。但是這也意味著黃金價格不會和那些股本或固定收益債券價格有相似的表現。

下面讓我們來看看黃金在分散風險和平滑收益中的力量,以及黃金獨特的五個關鍵屬性。

- 無相關性:黃金價格不會跟隨其他資産類別移動,這讓黃金在投資組合中幫助減少大幅度虧損的影響。在17種主要的投資資産類別當中,只有美元,三個月期國債,美國政府債券和企業美國債券在過去的5年中,每周活動和黃金有一些較小的相關性。

- 正向推動力:和股票市場不一樣,黃金價格上升的速度往往比下跌的速度更快。而且由于黃金低負向屬性,也讓黃金一直以來都可以在投資組合其他資産大幅虧損的時候,迅速減少總體影響。

- 高流動性:實物黃金是全球交易最大量的資産類別。如果黃金是一種貨幣,那它就會成爲全球第四大的貨幣種類。而且黃金交易也是從周一到周五,從亞洲開始到歐洲再到美國市場,幾乎一天24小時都在交易,通過 BullionVault 還可以在周末也保持交易。

- 全球黃金需求:黃金在全球享有獨特,廣泛,多樣的用戶基礎。從投資者到電子産品制造商和中央銀行,各種季節性活動刺激消費者需求,從印度的婚禮季節排燈節到西方聖誕節,再到中國新年。

- 沒有彙率風險:盡管我們傾向于以美元報價的黃金,但是黃金不會依賴于貨幣的價值。相反,黃金持有價值可以直接兌換所有貨幣,使得它在面對貨幣危機或大幅通脹時可以保護資産價值。

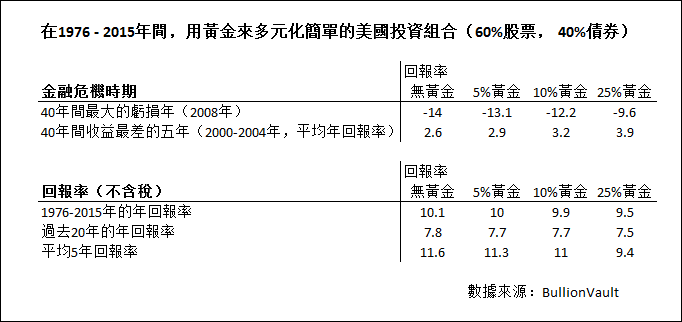

下方的表格顯示了在簡單的投資組合中添加了黃金後,是如何分散美國資産帶來的影響。其中包括了總回報率(即來自股市和債券的成本和收入)但不包括交易或管理成本,也沒有含任何的稅務。其中股票,債券和黃金的持有是在每一年中都重新平衡搭配的。其中黃金只是補充資産,而股票(此處使用標准普爾指數)和債券(10年期美國國債)的比例是60:40。所有時期的財産分配都是以這個固定比例來進行計算的。

美國多元化投資和黃金

正如你在上方的數據中看到的,在近四十年來經濟狀況最差的2008年,如果你在簡單的美國股票和債券投資組合中添加黃金,就可以有效的減少損失。而在最糟糕的五年期間(2000 – 2004年),投資組合中的黃金還可以推動投資回報率走高。

投資組合中持有黃金越多,就會降低更多的風險以及給予更大的獎勵,而其他資産在這些時期內將會持續低迷。

以100萬美元退休金投資組合爲例,如果在其中添加10%的黃金,將會在金融危機最糟糕的一年中減少損失超過17000美元。而在科技股崩潰的五年期間,持有10%的黃金作爲“投資保險”,則會推動投資組合的總回報率上升近0.7%,100萬美元投資的年回報額上升至40000美元。

黃金在美國資産投資組合中的作用還會在未來繼續保持功效嗎?當然,沒有任何事情是100%保證的。但是你可以看到,在投資組合中添加黃金的風險成本是相對比較小的,你只需要支付比較少的成本 – 僅占投資回報的一小部分 – 來持有這些黃金。

直至2015年的四十年期間,如果在資産配置有添加10%的黃金,平均年增長率是9.9%,比沒有添加黃金的60股票:40債券簡單投資組合回報率低0.2%。

事實上,即使是在美國股票和債券表現最好的1995年,如果在資産配置總添加10%的黃金,也僅僅是將總回報從32.2%下降至29.1%。

黃金投資可以成為在平衡的投資組合中分散風險的好主意。這是因為當其他投資資產長期下跌時,黃金的價值往往會上漲。

歷史趨勢表明,黃金投資對貨幣,股票,債券和房地產的不良表現進行了很好的對沖,但並不完美。這個想法是通過使用黃金分散投資組合的投資來減少整體損失。

當投資黃金以分散風險時,最好考慮成本,安全性和簡單性。有關黃金投資的更多信息,請閱讀上方的專用指南。

選擇最佳的黃金投資將取決於買方的資源和目標。藏在家裏的幾枚金幣或小型的金條都不需要花多少錢。但與嚴肅的投資黃金相比,這些小型黃金產品的以重量的計價更為昂貴,如果價格下跌時,其收益也會減少或有更大損失。而且你還需要為這些黃金產品購買適當的保險。

如果你持有的是合格交割金條,這種由LBMA認可的精煉廠鑄造,並在市場認可的金庫內存放投保。這是一種更安全,更具成本效益的黃金投資方式。由於金屬的質量和真實性均得到保證,價差(買賣價格之間的差異)非常小,而傭金費用也低於所有其他金銀產品。

有關黃金投資的更多信息,請閱讀上方的專業指南。

投資金條的最佳方式取決於買家的資源以及意圖。例如市場上有金幣和小金條等不同的其他黃金產品,金條大小和重量也各有不同。但這種小型的黃金產品的成本都會比大型的金條要高得多。而這些成本將添加到客戶購買黃金產品的價格中。

合格交割金條,是由LBMA批準的精煉廠鑄造,重400金衡盎司(12.4公斤),如果買家想要以最便宜,最安全和可以快速出售的黃金投資方式,那麽投資合格交割金條就是最佳方式。

在專業金庫中存儲和投保,這種大型金條提供了質量和真實性保證。這種金條享有最緊密的交易價差,並且交易傭金也低於其他金銀產品。

有關黃金投資的更多信息,請閱讀上方的專業指南。

作為平衡投資組合的一部分,許多投資者將實物金條視為對沖風險的好方法。這是因為黃金的價值歷來隨著現金,貨幣,股票和債券的貶值而增加,持有黃金將有助於減少投資組合中其他資產下跌時的整體損失。

投資金條的方式有很多種。合格交割金條提供了最具成本效益的產品,這些大型產品在全球市場的價差比任何其他形式的金條或黃金產品更小。

有關黃金投資的更多信息,請閱讀上方的專業指南。

一些分析師和顧問認為投資黃金是個壞主意,因為這些黃金不會支付任何收入或利息。但是金條被更廣泛的視為一種很好的替代投資,可以對沖風險,作為平衡投資組合的一部分。

從歷史上看,當本國貨幣,股票和債券長期表現不佳時,黃金的價值往往會反復上漲。然而,這種蹺蹺板的表現並不能得到保證,在短期危機期間,黃金可能也會和股票和債券一起下跌。

但是在較長時期內,黃金價格表現出和股市相似的波動性。大多數使用黃金來平衡其他投資組合資產風險的投資者應該預計,當經濟增長且有更廣泛的投資情緒樂觀時,黃金將會表現不佳。

有關黃金投資的更多信息,請閱讀上方的專業指南。